中信建投|中信建投:激光雷达市场处于爆发前夕,上游元器件有望优先受益

智通财经APP获悉,中信建投电子研究发布报告称,高等级自动驾驶中激光雷达不可或缺,短期应用以半固态为核心的技术组合为主,未来向固态式方向发展;激光雷达市场处于爆发前夕,国内市场发展有超越早先预期可能;技术布局、车规量产、商业化合作进展决定未来胜负,多家国产厂商已具备较强领先优势;上游核心元器件有望优先受益,目前激光器与光学元件领域具备投资机会。建议关注:Luminar(激光雷达)、Innoviz(激光雷达)、禾赛科技(激光雷达)、速腾聚创(激光雷达)、永新光学(603297.SH)(光学元件)、舜宇光学(02382)(光学元件)、腾景科技(688195.SH)(光学元件)、水晶光电(002273.SZ)(光学元件)等。

中信建投主要观点如下:

多传感器融合感知大势所趋,高等级自动驾驶中激光雷达不可或缺

文章插图

尽管Tesla(TSLA.US)坚持纯视觉自动驾驶方案,但从安全性角度,基于摄像头的视觉方案在暗光、环境大光比以及雨水遮挡的情况下容易失效,且深度学习算法难避免长尾效应。从商业角度,大多数厂商缺乏Tesla的数据和算法积累,跟随Tesla方案难免处于被动境地。目前多传感器融合感知路线已成为绝大多数厂家共识,激光雷达通过发射激光来测量物体与传感器之间精确距离,具有测距远、受环境光照影响小等特点,可弥补摄像头和毫米波雷达的缺陷,显著提升自动驾驶系统安全性,被众多车厂认为是高级别自动驾驶方案中必备的传感器。激光雷达单车搭载量亦将随自动驾驶等级同步上升,综合第三方机构预测,L3至少需要1台激光雷达,L4则需要2-4台,L5需要4台以上。

技术发展路线多元,短期应用以半固态为核心的技术组合为主,未来向固态式方向发展

文章插图

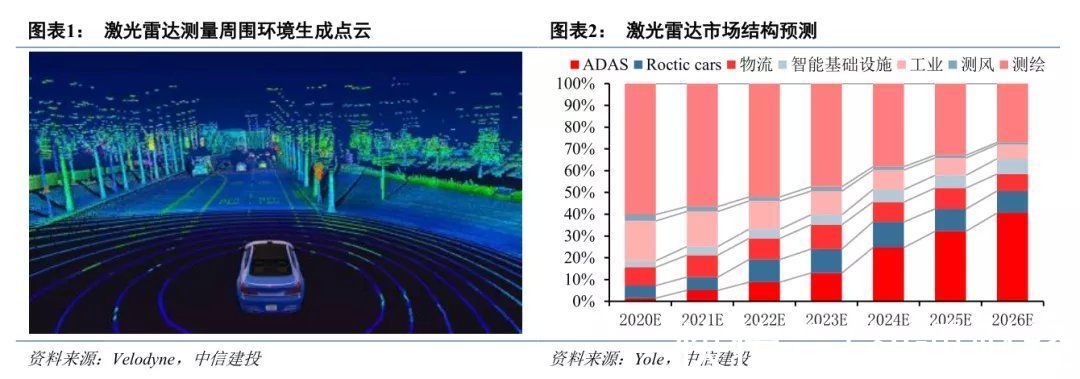

激光雷达扫描系统、激光器、探测器和整体测距原理均存在不同技术路线,导致总体技术路线繁多。扫描系统方面,机械式乘用车搭载概率低,主要瞄准Robotaxi/Robotruck市场;半固态式已跨越车规,开启规模化应用;未来纯固态式(Flash、OPA)高度集成化,更具成本优势。激光器因半固态上量,短期将以EEL应用为主,未来向VCSEL阵列和光纤激光器的转换进程取决于固态式、1550nm和FMCW测距技术发展。探测器则逐步采取高增益阵列结构(SPPC/SiPM)加强远距探测能力。测距原理方面,ToF为当前市场主流,FMCW大多处于原型机状态,但性能优势明显,发展潜力巨大。具体来讲,预计半固态+EEL+SPPC/SiPM是近期乘用车激光雷达采取的主要组合,固态式方案下Flash+VCSEL+SPPC/SiPM与OPA+FMCW具有较好发展前景。

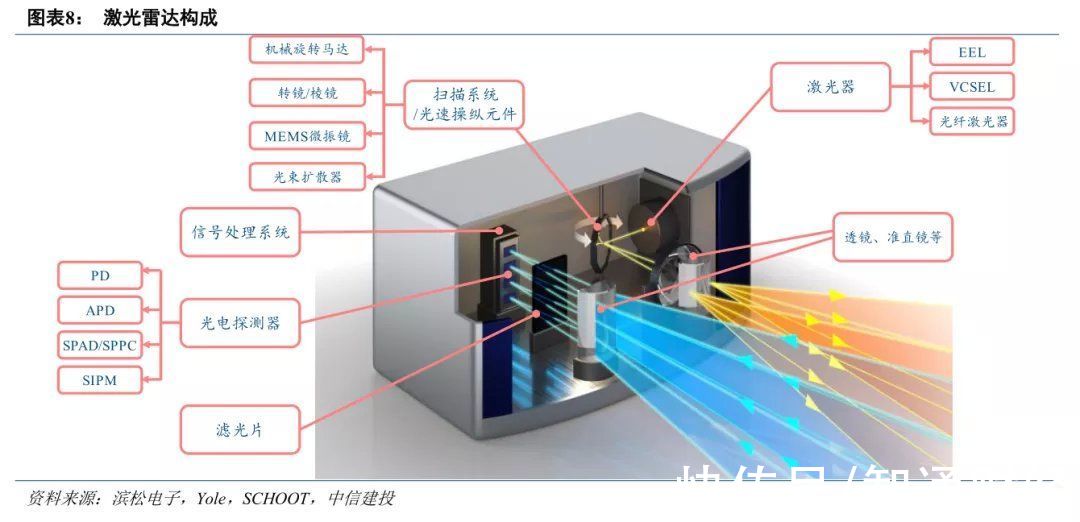

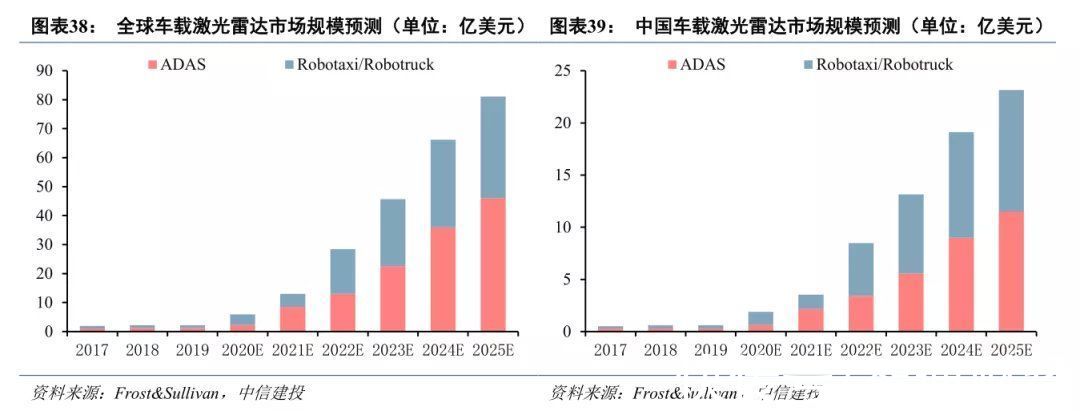

激光雷达市场处于爆发前夕,国内市场发展有超越早先预期可能

文章插图

文章插图

据不完全统计,有超过20台发布/量产的车型确定搭载激光雷达,车载激光雷达市场已处于爆发前期。根据预测,全球ADAS领域激光雷达市场规模将由2019年的1.2亿美元增至2025年的46.1亿美元,复合增长率83.7%;全球无人驾驶领域激光雷达市场规模将由2019年的1.0亿美元增至2025年的35亿美元,复合增长率80.9%;国内ADAS和无人驾驶激光雷达合计市场规模在2025年有望超过20亿美元。根据数据,2021年1-11月中国乘用车新车L2搭载率已逼近20%,预计未来中国市场比海外市场自动驾驶渗透率更快。工信部《智能网联汽车技术路线图(2.0版)》指引国内2025年L2级和L3级新车要达到50%,到2030年要超过70%,且L4占比20%。再考虑到目前国内车厂的激光雷达搭载方案普遍较海外厂商激进,小鹏P5、北汽ARCFOX、长城WEY、广汽AION LX Plus等多款车型配备的激光雷达数目均超过1台,可以合理预期国内ADAS领域的激光雷达市场发展速度有望超过早先预期。当然也不能忽视目前搭载激光雷达的车型普遍为高端车型,车厂的持续投入意愿及市场接受度仍需持续关注。我们对此做出保守和乐观两种估计,保守情况下估计2025年国内仅ADAS领域的激光雷达市场规模有望达到19亿美元,乐观情况下则有望达到45亿美元。

- 电视|液晶电视销量不断下降!激光电视销量却节节攀升

- 雷达|1月14日永新光学涨停分析:激光雷达,VR&AR,无人驾驶概念热股

- 明基i985L激光电视评测:风生水起,道法自然

- 激光加速器|俄罗斯十年投1400亿卢布:建世界首台新型同步激光加速器

- 1月13日|中信童书2022年新品发布,这些新书值得期待

- 小米科技|飞利浦“降维打击”!推6元一副鼠标“怒怼”罗技,网友:激光定位太强悍

- 芯片|赛微电子:中信建投、光大自营等11家机构于1月11日调研我司

- 激光电视|号称要消灭传统电视的激光电视,终究被抛弃了

- 可靠性|最新消息:这一半导体激光器芯片厂商科创板IPO获受理!

- 知道|星际旅行来了!美国计划利用激光将活体动物发射进深空,20年后冲出太阳系_产经_前瞻经济学人