目前,港交所已有呷哺呷哺和海底捞2家上市火锅连锁餐厅,呷哺呷哺于2014年12月登陆港交所,海底捞则在2018年9月挂牌。

根据公开资料显示,七欣天成立于2006年,以“一锅两吃”,即炒蟹等海鲜和火锅这两种独特的就餐模式作为品牌特色,在中国共经营256家餐厅。

而捞王则创立于2010年,旗下拥有包括主品牌捞王、锅季以及捞王心灵肚鸡汤三个品牌,目前门店数量超过了135家。

按2020年自营餐厅的收入计算,七欣天是中国第三大火锅连锁餐厅,捞王排名第四。同时,七欣天也是中国最大的海鲜餐厅,占据了中国海鲜餐厅总市场份额的1.2%。而捞王则在中国粤式火锅市场中排名第一,市场份额为1.7%。

二者的市场规模不相上下,业绩增速也旗鼓相当,且基本都维持了扩张势头。

七欣天招股书显示,2019-2021年前三季度,七欣天的营业收入分别为12.85亿、14.26亿和14.80亿元,其中2021年前三季度同比增速为49.42%;2019-2021年上半年,捞王实现营收10.9亿元、11.24亿元和6.47亿元,2021年上半年同比增长48%。

在净利润方面,七欣天和捞王同样保持着增长趋势。

观察君翻阅招股书后发现,2019年、2020年及2021年1-9月,七欣天的净利润分别为8115万元、1.72亿元、2.59亿元。捞王2018年净利润5905万元、2019年净利润7991万元,2020年净利润6744万元。2021年上半年净利润2145万元,而上年同期的净利润为106万元。

相比之下,七欣天的盈利能力比捞王更胜一筹。不过要论核心指标翻台率,七欣天和捞王与火锅巨头海底捞之间仍存在差距。2020年,七欣天的翻台率为2.1次/天,捞王的翻台率为2.5次/天,海底捞则为3.5次/天,呷哺呷哺为2.5次/天。

同时,人均贵是捞王的另一大特点,正好也弥补了其翻台率不高的短板。

招股书显示,2019年、2020年及2021年上半年,捞王人均消费分别为123.7元、128.1元和123.9元。而海底捞2019-2021年上半年的人均消费分别105.2元、110.1元以及107.3元,相比之下,海底捞显得更“平价”。

此外,二者也各有优劣势,比如七欣天作为较为依赖食材的海鲜餐厅,并没有自己的养殖中心,食材采购成本不能得到较好的控制。但在另一方面,七欣天通过外包大幅降低了人工成本。2021年前三季度,在员工数量增加了990人的情况下,成本反倒减少0.06亿元。

而捞王则面临着较高的员工成本压力,捞王的员工成本支出占到了总收入的29.8%,与同期七欣天17.2%的比例相比并不占优势。但捞王在核心业务之外,陆续推出了其他副牌,能覆盖到不同人群,相比单打独斗的七欣天要多一份保障。

不管谁能抢先上市,我们都应看到,七欣天和捞王代表的海鲜锅、清汤锅已经冲出重围,火锅赛道进入了细分化时代,观察君认为接下来市场也会迎来细分火锅赛道的爆发期。

餐企为什么开始扎堆上市

从这两年餐饮品牌融资消息不断,新式餐饮品牌估值不断刷新的大背景下,我们很容易预想到这样的结果,越来越多餐企会想要跻身上市公司之列。

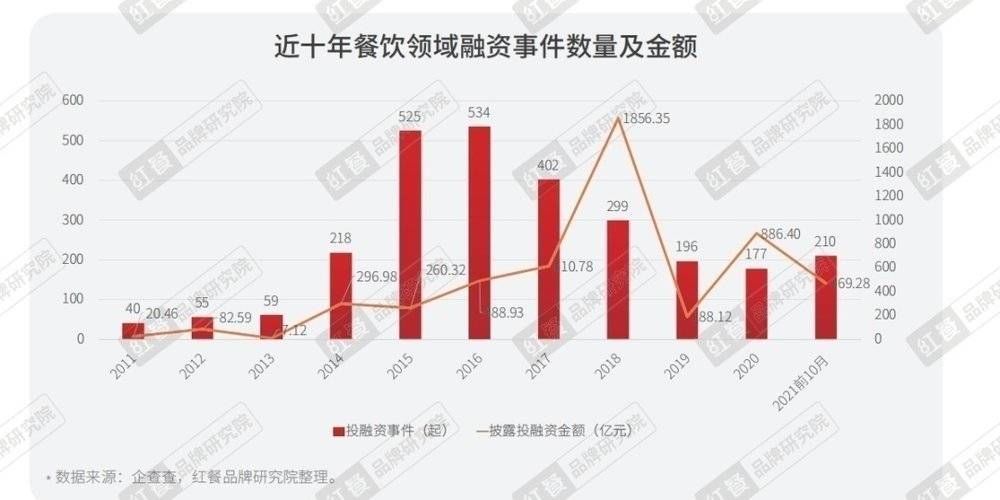

据《2021中国餐饮品牌力白皮书》的相关统计显示,2020年餐饮行业的投融资事件有177起,融资金额886亿元。到了2021年,融资热潮更加强烈,仅前十个月,融资事件多达210余起。

文章插图

资本为什么纷纷涌入餐饮业?或者说为什么餐企融资变得容易了?观察君认为其大致有三个原因:

一方面,从外部投资的大环境来看,资本不仅有对疫情后消费报复性增长的信心,从而更倾向于考虑把资金投入进一日三餐这样的刚需领域,远比几年前投资互联网科技和金融领域的保险系数高。

- 一加 10 Pro胖达白发布 加入京东一加体验官享受90天价保等权益

- dram|打破美韩垄断!腾讯阿里等近50家机构入局,合肥冲出一只超级独角兽

- 高通骁龙|为什么建议现在购买千元机而不是再等等?行内人:错过就没机会了

- 马里亚纳|首次搭载自研芯片,OPPO发布Find X5等多款新品

- 等离子体|我说美国怎么能控制最先进的EUV呢

- 毛利率|杨国福没有星巴克的命

- 小米科技|小米12开启补贴模式,三个版本价格走低,米粉还要等吗?

- 裁员|与互联网一起急速下坠,那些等待解救的“28岁”

- 小米|MIUI 13稳定版第二批更新名单来了:包含小米10等13款机型

- 蜀门|“蜀门”等9款APP被责令整改