基带|翱捷科技“芯”事重重( 三 )

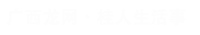

然而,根据Statista的数据,位列2020年全球基带芯片市场前三名的高通、海思半导体、联发科,则分别占据2020年全球基带芯片的市场份额的43%、18%、18%,合计占有市场79%的份额。

不难看出,中国手机基带市场,主要被高通、联发科、海思半导体、紫光展锐所瓜分。

文章插图

手机领域遇阻,公司将蜂窝基带业务转向模组厂商进行低价销售,并运用到物联网领域。这导致公司的毛利急转直下。据招股书显示,2018年、2019年、2020年,2021年上半年的毛利率分别为33.1%、18.08%、23.86%和18.29%。翱捷科技长时间的亏损也证明,这项业务的利润实在有点过低了。

基于此,翱捷科技的业绩实际是存在极大风险的。半导体分析师潘暕表示,“首先,功能机本就是一种濒临淘汰的产品,这种产品还能贡献多久的利润谁都不知道;另一方面,海外市场存在极大的波动性,无论是疫情还是当地的本土替代,都有可能对公司业绩造成冲击。”

同时,翱捷科技还面临着5G基带技术落后的尴尬。

招股书显示,从2018年到2021年9月30日翱捷科技合计亏损约43亿元,差不多一个月就要亏掉一个亿。

究其原因,目前公司的5G技术发展滞后,5G基带产品还处在回片调试阶段,理论上还需要再与芯片制造商进行多番试产、测试才能向市场推出成熟产品。据其招股书显示:“预计首款5G芯片将于2021年末或2022年初实现量产。”

需要指出的是,按照市场惯例,芯片从量产到落地到客户产品中,也要花费时间验证的。

留给翱捷科技的时间不多了。

03 做时间的朋友如果说投资是一场赛跑,那半导体投资就是最需要耐力的“马拉松”赛事。

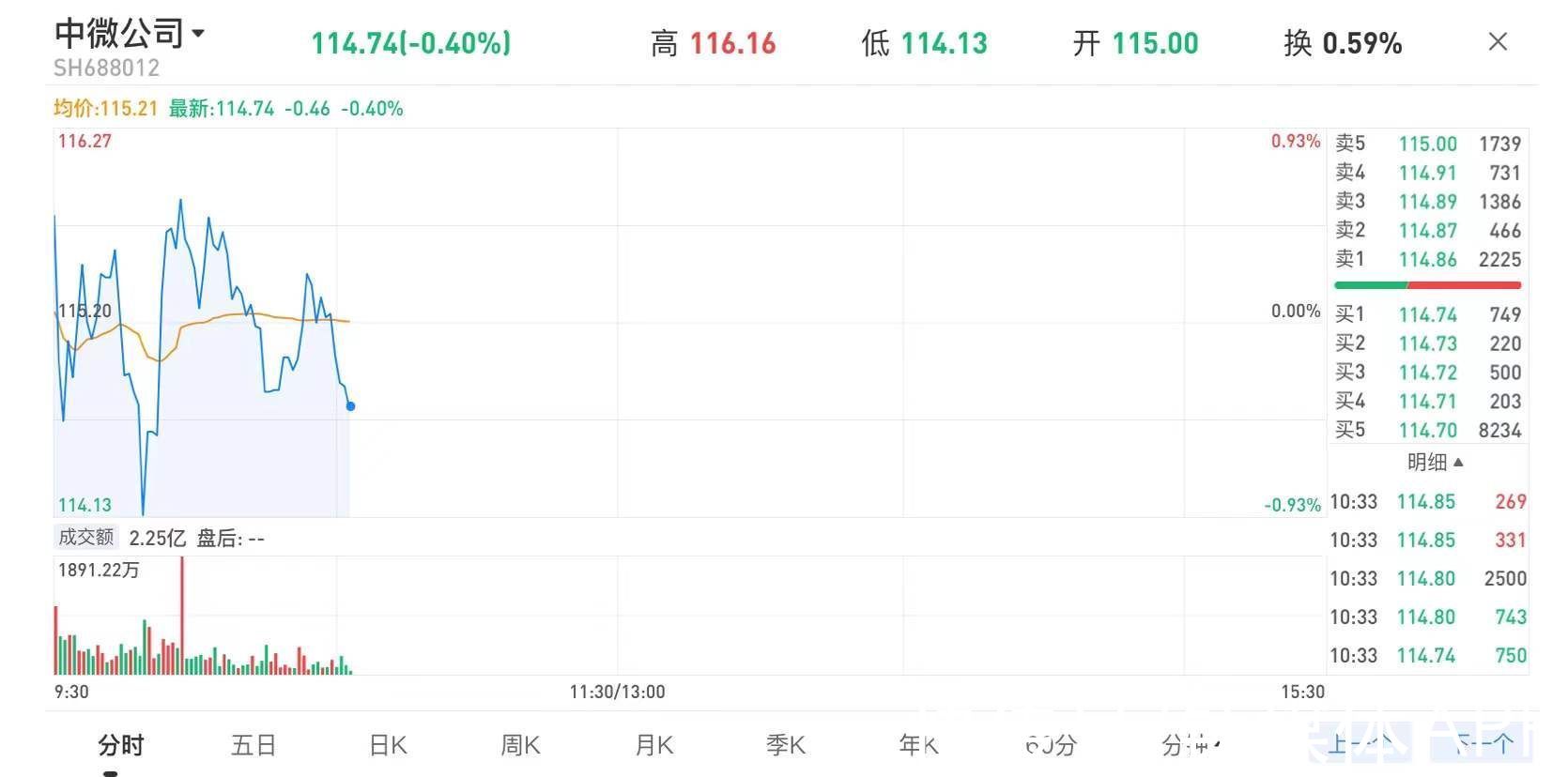

红杉曾在2006年投资格科微电子,格科微电子今年申报科创板,中间经历了漫长的14年。2004年,光速资本曾投资芯片设备公司中微,而中微15 年后才在科创板上市。而美元基金一般十年为一个投资周期。

半导体专业出身,前软银赛富基金合伙人、现凯旋创投创始人周志雄也提到,“我在这个行业的回报不是最差,也是倒数第二”。他曾在 2004年~2006 年两轮投资芯片设计公司世芯电子。世芯电子之后再无后续募资、IPO。

有投资人告诉笔者,一机构在 2018 年投资了芯片设备公司中微,现在赚了十几倍。2019 年 7 月 22 日,科创板上市当天,中微市值破 600 亿元,之后一度破千亿。

文章插图

经笔者梳理,对于翱捷科技,市场上有两类相反观点:

有一类投资人认为,它是高壁垒的稀缺标的,蜂窝基带芯片的技术含量高,翱捷科技在A股有稀缺性。当前市值456亿,对应2022年12倍PS,这个价格值得参与。

另一类投资人的观点认为,公司的竞争力一般,不如海思和紫光展锐,估值也比较贵,不值得参与。持有这种看法的投资人大多最初就没参与翱捷科技的打新,因此躲开破发带来的浮亏。股价表现会影响人们对一只股票的看法,在上市首日破发后,这种观点似乎显得更有道理一些。

总体看来,芯片是一门需要持续烧钱的慢生意,并且和市场规模动辄万亿美元的消费行业相比,其天花板也更低。耀途资本合伙人白宗义认为,科创板存在泡沫,在中国做成 100 亿美元以上的芯片上市公司挑战性非常大。

一位投资人表示,芯片公司技术壁垒高,场景极其细分,即便具备技术实力,靠自身增长也是很难的一件事。

“(不过)个股的估值波动区间是很宽的,如果换个市场环境,完全可能出现第一天上涨。所以,我认为,一旦未来市场情绪修复,翱捷科技的股价会涨回去。”

- 融资|“慧夜科技”完成数百万美元Pre-A轮融资,深耕虚拟数字人技术

- bilibili|美国调查中国电商巨头,面对美国科技打压,中国如何突出重围?

- 一加科技|联想柳氏家族如何从人人敬佩的企业家,变成如今的口碑坍塌?

- 联发科技|2022年新机开始标配256G?相比128G,好处不止一两个

- 小米科技|网友:小米真的烂!小米手机做工不行

- 一加科技|摄影达人、首批用户齐点赞:一加10 Pro拍照有了哪些升级

- 小米科技|狂虐牙膏厂?苹果新Mac Pro曝光:四颗M1 Max加持

- 教育科技有限公司|阿里合伙人戴珊退出淘宝教育公司职务

- 小米科技|为什么旗舰新款要等等再买,新手避坑指南,谈谈消费者的感受

- 行业首家!哈啰申请“元宇宙”商标,站上科技风口最前沿!