不论之后如何将手中的资产做成品牌,至少在现阶段,聚合商们的商业模式只是一个杠杆收购游戏。

所以对于聚合商们来说,只要收购回来的店铺能够撑到回本还没有关掉,这笔买卖就是划算的。而如果遇到个别封号、业绩下滑也影响有限,只要整个大盘趋势向上,故事就还能讲。“即便有三分之一的店铺下跌,但涨的部分可以把它覆盖住,那这一模式就说得通。”一位聚合商负责人表示。

既然是一场大量举债的杠杆收购游戏,就必须考虑债务偿还能力和背后风险。特别对于新玩家,融到的钱有限且债率较高,一旦遇到增速下滑或者封号的店铺,这一逻辑链条可能就会直接崩断。

文章插图

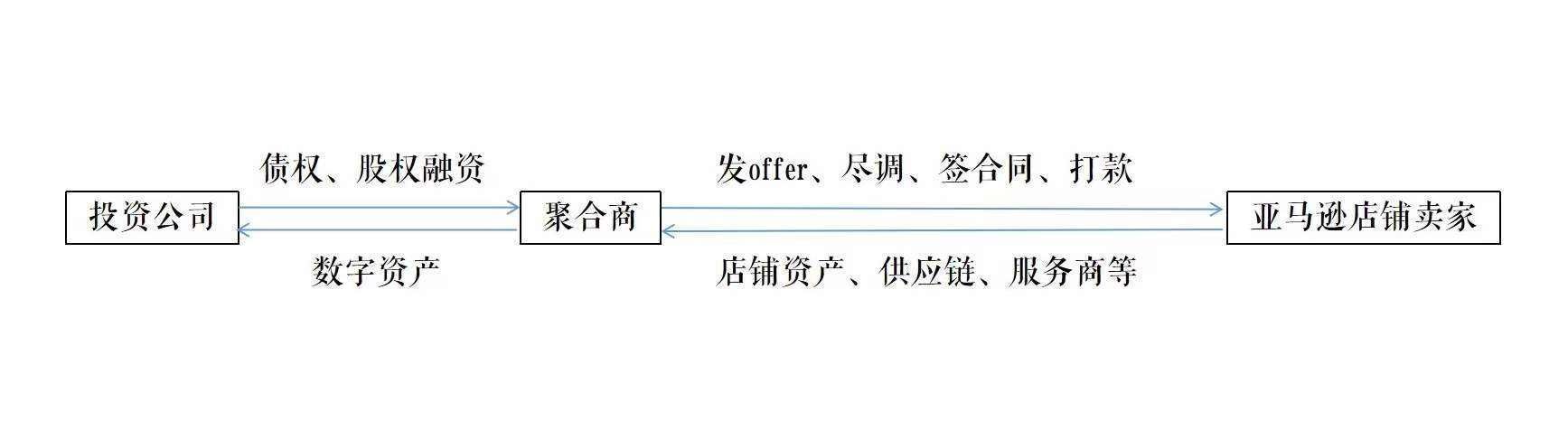

亚马逊聚合商收购流程,36氪制

“周期以内比稳,周期之外比的才是运营。”Una Brands中国区总经理郑涵说。(Una Brands已获1500万美元A轮融资)

意识到风控重要性是一方面,如何严格规避是另一方面。据36氪了解,市场上已出现收购店铺被封号现象,甚至还有聚合商再将店铺卖回给卖家的情况出现。在王彦植看来,现阶段聚合商比拼的核心,是资产购买准确度、成本,以及购买后运营的效率。“因此,一个很好的风险分散方式是,最大收购标的尽量不超过当期资金规模的20%。”

但正因为这种过度谨慎的风控,也使得部分聚合商将尽调时间从2个月延至了更久。“在尽调时,我们会开放子账号,它的权限非常高,能看到店铺后台的所有动作和数据。”一位卖家认为,“所以这是建立在双方信任的基础上。”如果最终交易没有达成,那么耗费的将是卖家信任,以及自身口碑的一落千丈。

一位聚合商broker(中介)就曾遇到过这样的情况:“有一家聚合商需要90天尽调时间,实在太久了。并且今年所有提供case,他们只交易成功了2个。”最终这家聚合商进入了他们黑名单。

交易难成的原因,更多是这些聚合商的中国市场团队只负责推广,并不具备真正决策权。一位业内人士透露,这些BD团队只充当提供线索角色,如果有交易完成就能拿到1%提成。

一般来说,大多聚合商背后都设有一个投资委员会,决定最终交易环节的资金流向。这也意味着,有时决定交易的关键,可能是聚合商身后的LP。这就导致了:“很多时候尽调完成,但海外的决策者却并不能理解国内的运营逻辑,导致这笔交易在最终环节,宣告失败。”FBAFlipper(FA)创始人Neo告诉36氪。

目前来看,聚合商们大多数的融资仍来自海外,即便是本土的Nebula Brands也不例外。

文章插图

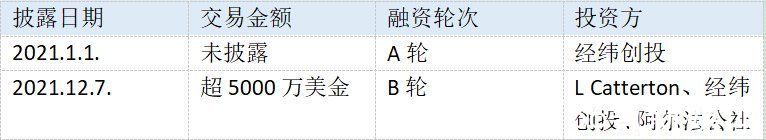

Nebula Brands融资历程,36氪制

一位关注这一赛道的投资人认为,现在行业竞争还不激烈,资本可以用相对较低的价格出手。“比如Thrasio,一年前进入价格会比现在低50%。一旦更多玩家进来,竞争就会更加激烈,红利期也很快会过去。”

这一点也得到了王彦植的验证,“我并不觉得明年还会有这么多钱进来,因为资本都是聪明的。之所以现在还有这么多资本进来,是因为格局未定,押注一些综合能力强的团队弯道超车的机会很大。”

收购的效率、准确性,以及融资能力博弈,都制约着聚合商们能否把盘子持续做大,以及能否筹到更便宜的债来覆盖成本。

这也取决于聚合商们的故事,到底能不能讲得通。

关于流量的交易在这些聚合商的故事里,它们首先需要通过收购多个店铺,实现品牌聚合效应;再依靠自己运营优势,打造出真正的品牌并实现增长;最终成为一个线上的联合利华或宝洁。

- meta|一个24小时就会自毁的网站,在网友的接力下存活了两年

- 光刻机|美媒:ASML多个举动暗示今明两年将向中芯出货EUV光刻机

- 云曦灵|对象终于能包分配了?百度希望未来两年实现“数字人自由”

- 盲盒是现在很流行的玩法|日本亚马逊推出显卡盲盒rtx3090xt显卡

- 36氪|启中教育:如何实现店铺爆发式增长

- 删除|一个24小时就会自毁的网站,在网友的接力下存活了两年

- 叮咚买菜|一个24小时就会自毁的网站,在网友的接力下存活了两年

- 苹果7|明明我的苹果7P还能再战两年,为什么要我淘汰

- html5|互联网广告收入榜:小米两年高居第八,阿里巴巴蝉联第一

- 数字人自由|百度李士岩:两年内每个人有望实现“数字人自由”